-

過往績效與當前分析不代表未來結果。美元計價。資料來源:理柏與聯博。資料日期:2024/2/29。

今年境外科技型基金持續領跑,三大優勢有助再上攻

3 分鐘瀏覽時間

表一:今年以來境外產業型基金績效表現前五強(%)

優勢一:資金加持,市場動能可望持續推動科技股表現

從全球資金流向來看,近四周多數產業型基金呈現資金流出,僅有科技、不動產、與工業型基金逆勢流入,其中科技股過去四周淨流入63億美元最佳(表二),顯見在AI人工智慧發展的起飛階段,投資人對科技股仍相對有信心。

表二:近期全球資金最為青睞科技類股型基金

-

過往績效與當前分析不代表未來結果。資料來源:EPFR, Haver Analytics, Goldman Sachs Global Investment Research。資料日期:2024/3/6。

優勢二:勢不可擋,AI相關概念股未來幾年可望繼續蓬勃發展

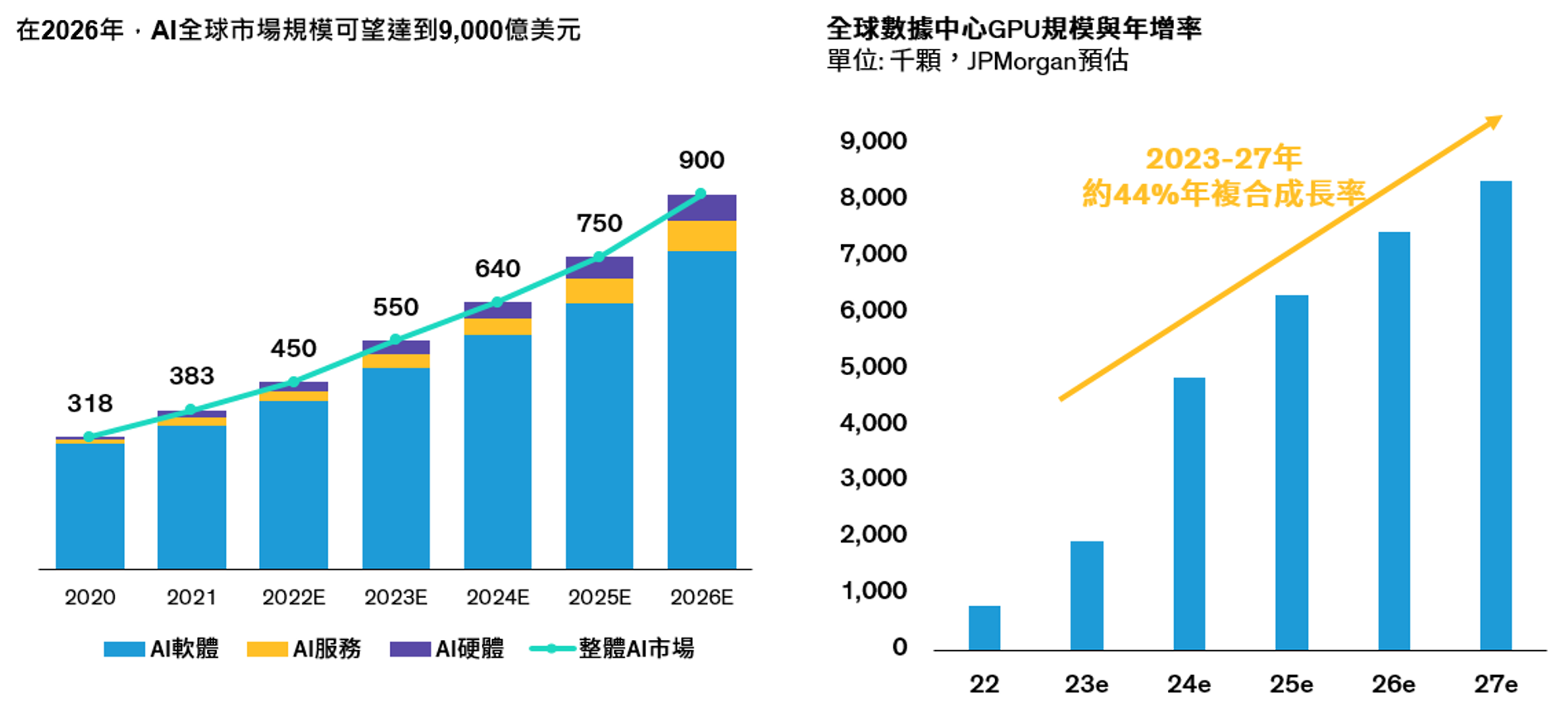

根據券商報告指出,全球AI市場整體市場規模到2026年可望達到9000億美元(圖一左)。最直接的貢獻來自於AI軟體,因為各行各業皆仰賴AI來優化其產品與服務。舉例來說,資訊服務公司能夠更快地處理數據,消費與電子商務公司也能應用AI更加瞭解消費者對產品的需求、並有效率地管理庫存。

在AI硬體也不乏投資契機,根據統計,人稱「AI心臟」的繪圖處理器GPU的需求量持續增加,2023年至2027年之年複合成長率達44%,以輝達(Nvidia)為首之GPU相關企業可望持續受惠這波AI發展趨勢(圖一右)。

圖一:AI市場料將持續蓬勃發展,有助帶動科技股表現

-

過去績效與目前預估不保證未來結果。左圖資料日期: 2023年3月31日;資料來源: BofA Global Research, IDC, JPMorgan與聯博。右圖資料日期:截至2024年2月23日。資料來源:Bloomberg、JPMorgan與聯博。

優勢三:「益」立不搖 ,通訊服務與科技類股今年獲利成長動能看俏

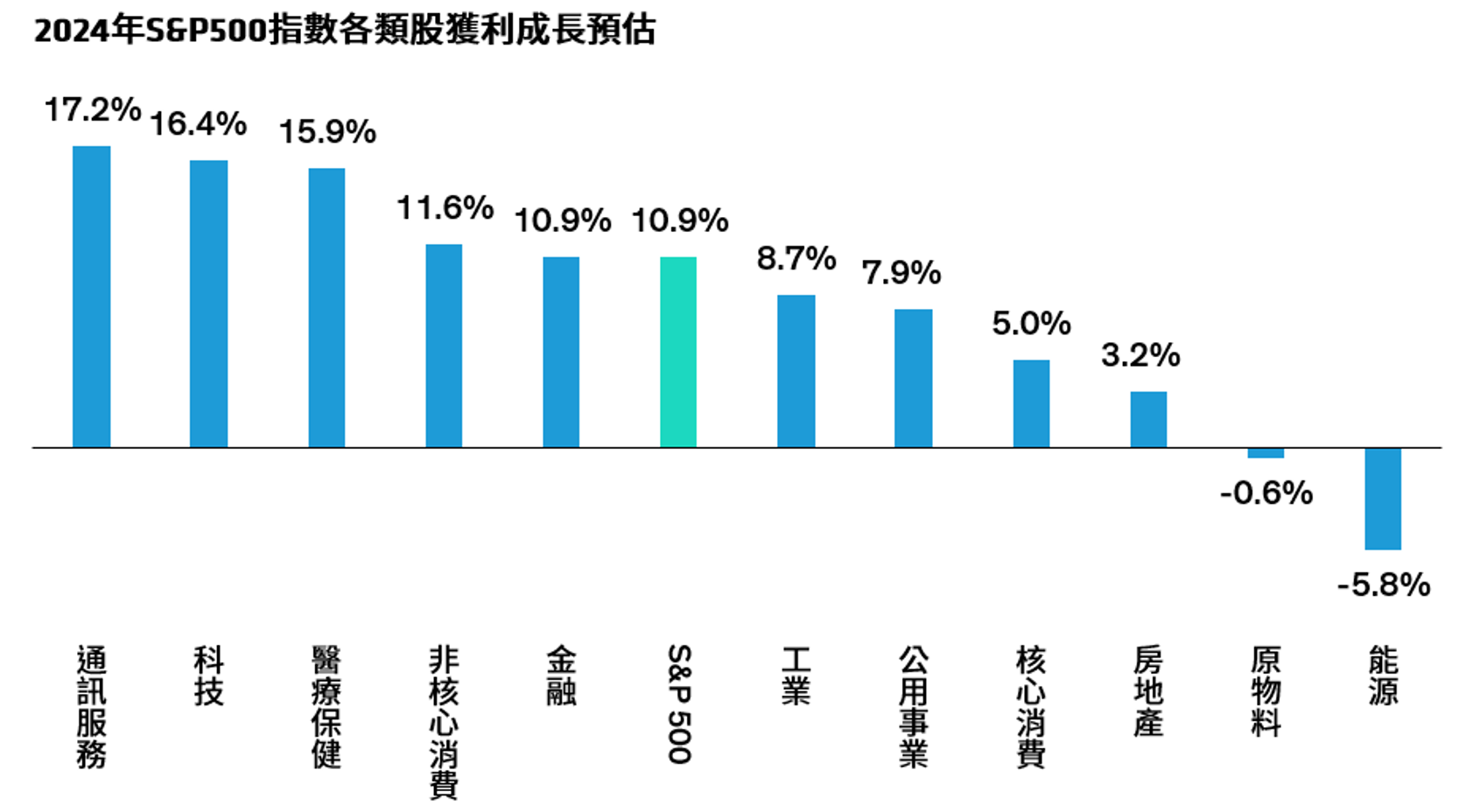

科技類股不僅受惠於AI加速成長等長期趨勢,也具備營運相對不受景氣循環影響的特性,因此今年可望延續成長動能。根據彭博市場共識預估,2024年標準普爾500指數企業之EPS可望年增11%,其中以通訊服務類股17%、科技類股16%、與醫療保健類股16%,相對優於其他產業。(圖二)

圖二:通訊服務與科技股在2024年EPS成長前景仍是各產業領頭羊

-

過往績效不保證未來結果。投資人無法直接投資指數,且指數回報不代表任何聯博基金之績效表現。指數未經管理,因此回報未反映主動式基金管理之相關費用與支出。資料日期: 截至2024年2月20日。資料來源: FactSet、I/B/E/S、S&P、MSCI、CSI、Goldman Sachs與聯博。

總體而言,受惠資金動能、AI狂潮、與獲利看俏三大優勢,我們認為今年科技股的表現仍值得期待。而在去年由少數個股主導的情境,今年也可望擴散至其他同樣受惠長期趨勢,但評價仍相對合理的個別題材。有鑑於此,建議投資人不妨透過主動選股,在目前的AI領頭羊之外,同步發掘其他位於「早期高速成長」階段的中小型科技股,不僅有助分散風險,也可望強化投資組合爆發力。

-

風險聲明

本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。本文件反映聯博於編製日之觀點,其資料則來自於聯博認為可靠之來源。聯博對資料之正確性不為任何陳述或保證,亦不保證資料提及之任何估計、預測或意見將會實現。投資人不應以此作為投資決策依據或投資建議。本文件資料僅供說明參考之用。個別有價證券僅為說明聯博投資哲學之表述,並非代表任何之投資建議。本文件所提之特定有價證券並不代表該基金所有買賣或建議,亦不應假設該等投資已經或將有獲利。

[A|B] 是聯博集團之服務標誌,AllianceBernstein®為聯博集團所有且經允許使用之註冊商標。

©2024 AllianceBernstein L.P. ABITL24-0311-01