-

過往績效不保證未來結果。*最低殖利率為債券到期日之殖利率或債券賣出日之殖利率,以兩者較低者為準。CMBS:商業不動產抵押貸款證券;EM:新興市場;EMG:新興;LC:當地貨幣;USD:美元。 歷史數據僅供說明參考之用。美國投資等級債券以Bloomberg US Agg Corporate指數代表;全球投資等級債券以Bloomberg Global Agg Corporate指數代表;美國非投資等級債券以Bloomberg US High Yield Corporate指數代表;全球非投資等級債券以Bloomberg US High Yield Corporate指數代表;泛歐非投資等級債券以Bloomberg Pan-European High Yield指數代表;泛歐新興市場非投資等級債券以Bloomberg Pan European EMG High Yield指數代表;新興市場當地貨幣非投資等級政府債券以Bloomberg EM Local Currency Government High Yield指數代表;新興市場美元非投資等級債券以Bloomberg EM USD Sovereign High Yield指數代表;新興市場美元公司債券+準主權債券以loomberg EM USD Corp + Quasi Sovereign High Yield指數代表;BBB投資等級商業不動產抵押貸款證券以 Bloomberg CMBS IG BBB指數代表。 截至2022年12月30日。 資料來源:彭博與聯博。

2023年固定收益市場展望:尋找平衡點

5 分鐘瀏覽時間

即使央行堅守抑制通膨的立場,但現階段必須放慢緊縮步調,謹慎評估經濟態勢,以便達成軟著陸。下文探討全球經濟放慢的挑戰、債券殖利率墊高的益處,以及未來一年的投資策略。

經濟成長與通膨之間的拿捏

儘管全球經濟出現放慢的證據,但各國央行決心打擊通膨的態度不變。然而,考量升息對通膨的落後效應,聯博預期央行將減緩升息腳步,評估緊縮貨幣政策施行至今對通膨的影響。

倘若持續積極升息,經濟可能出現嚴重硬著陸,反觀升息步調減緩,則有助於央行避免這個情況。有鑑於此,聯博預期2023年歐元區與英國經濟陷入溫和衰退,美國經濟成長率則大致持平。隨著央行日益採取觀望心態,金融市場的震盪程度可能鈍化。

然而,有些通膨因素並非央行所能控制,例如供應鏈出現瓶頸,或烏俄戰爭衝擊能源價格,因此即使全球通膨率可能已經觸頂 (美國近期通膨數據值得正面看待),通膨趨緩回穩的時程仍是未知數。影響所及,2023年全球經濟可能持續籠罩變數。

殖利率處於相對高檔,收益態勢大不同

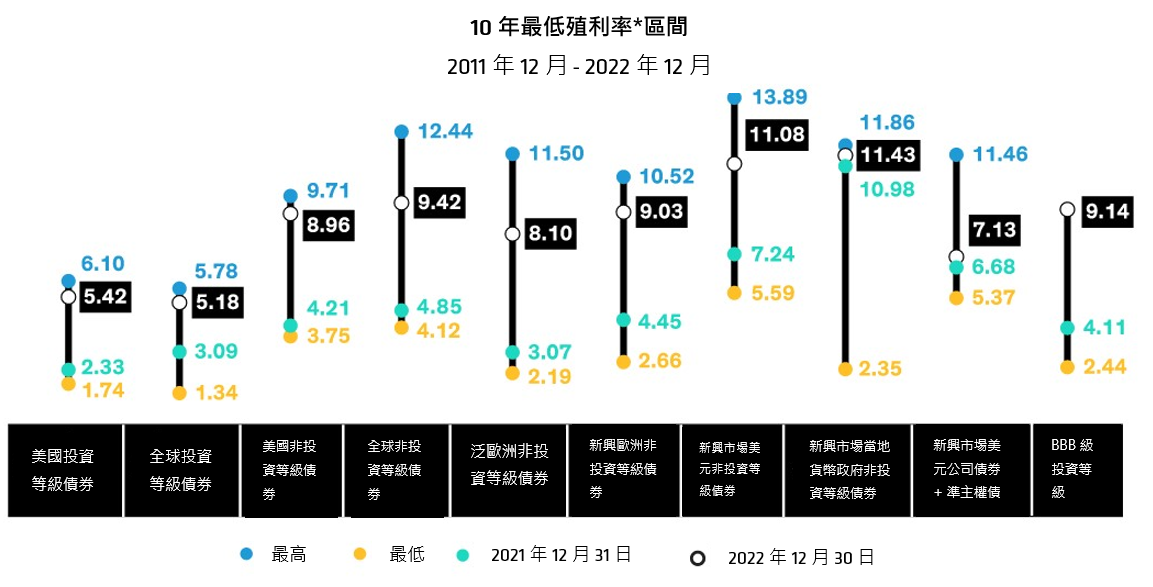

經濟變數導致市場波動,偶爾亦造成流動性緊縮,但有挑戰也代表有機會。放眼投資等級債券與非投資等級債券,目前殖利率已大幅攀升,許多類別更達近年新高 (圖一)。

圖一:多數債券殖利率近10年新高

債券殖利率處於如此高檔,有人或許覺得並不正常。但過去殖利率趨近於零、投資人苦無收益的年代,其實才是反常現象。聯博認為,受到結構性因素的影響,全球已重回利率較高的年代,投資人如今可以發掘收益來源,一反過去多年收益難尋的情況。儘管殖利率增勢帶來陣痛,但聯博認為最壞的情況大致已經過去。

公司債券後市可期

經濟出現衰退隱憂時,投資人通常對公司債券敬而遠之。信用基本面在經濟放慢前通常會減弱,而隨著經濟成長力道與需求進一步降低,發債企業接著陷入降級與違約週期。

然而,目前的情況並不同,發債企業的財務體質更加健全,優於過去經濟衰退的情況,原因之一在於,兩年前疫情爆發時,信用債券市場已經歷一段違約週期,倖存的企業均擁有強勁財務,過去兩年保守管理資產負債表與流動性,即使獲利能力已經回溫亦不例外。

無論是投資等級企業還是非投資等級企業,利息保障倍數達過去15年來高點。其他基本面指標如槓桿比率、自由現金流/負債比、EBITDA利潤率等,亦處於歷史極低或極高檔。儘管聯博認為上述指標將會趨緩,但預計不會出現嚴重跌幅,進而導致降級潮與違約潮。

此外,自疫情爆發以來,非投資等級發債企業紛紛聚焦在延長到期日,故沒有「到期潮」逼近的問題,亦即有相當大比重的債券即將到期,發債企業必須以現行利率發行新債。事實上,在2025年底前,市場僅有20%的債券到期,多數債券的到期日介於2026年到2029年之間,相當於在債券殖利率攀升之際打開壓力閥,因為到期日逐步來臨且延長,有助於減緩殖利率攀升對企業的衝擊。

2023年投資策略:有耐心、重彈性、求平衡

置身當前環境,建議主動式投資人做到以下幾點,以期締造理想報酬。

1. 尋求通膨保護。投資組合不妨納入明確因應通膨的部位,例如抗通膨美國公債 (TIPS) 與通膨交換契約(CPI Swaps)。倘若各國央行達成任務,聯博認為通膨最終將落在2%到4%的區間,高於數十年水準,但遠低於2022年。也就是說,美國聯準會與歐洲央行過去通常視2%為通膨率上限,未來幾年反而成為下限。

2. 逐步布局信用債券。風險性資產目前殖利率遠高於近幾年水準,為投資人帶來暌違已久的收益機會。「具利差優勢的券種」如投資等級公司債券、非投資等級公司債券,以及包括商業不動產抵押貸款證券 (CMBS) 與信用風險移轉債券 (CRTs) 在內的證券化資產,亦能緩衝通膨衝擊,提供較大的經常性收益來源。

然而,並非所有風險性資產同樣具有吸引力。舉例而言,儘管新興市場債券的評價具吸引力,但隨著全球經濟放慢與通膨高漲,新興市場前景仍舊面臨嚴峻考驗,因此擇優慎選標的仍是投資關鍵。

3. 持續配置存續期資產。布局信用債券不代表棄守存續期資產,亦即利率曝險部位。在通膨降溫、經濟放慢的背景下,存續期資產通常有利於投資組合。

4. 平衡布局。在最具成效的主動式策略當中,有些策略布局公債與其他利率敏感資產的同時,亦搭配成長型信用資產,整合於單一而動態管理的投資組合,此舉有助於平衡利率風險與信用風險。將彼此呈負相關的資產再平衡,有助於締造收益與潛在報酬,同時在風險性資產重挫之際亦能限制跌幅。

5. 保持投資彈性。有些投資人會隨多空消息起舞,但主動式投資人應該做好準備,掌握資產評價與投資時機迅速變動的機會。整體而言,在經濟環境與市場態勢訊息萬變的背景下,放眼全球、橫跨多元類別的投資策略更能發揮效果,投資人能夠密切關注市況與評價,視情況調整投資組合。

新的一年將帶來挑戰與機會,但只要沉著面對市場,債券投資人便能冷靜因應變數、擁抱高殖利率帶來的收益來源、妥善配置投資組合,在2023年締造理想績效。

-

風險聲明

本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。本文件反映聯博於編製日之觀點,其資料則來自於聯博認為可靠之來源。聯博對資料之正確性不為任何陳述或保證,亦不保證資料提及之任何估計、預測或意見將會實現。投資人不應以此作為投資決策依據或投資建議。本文件資料僅供說明參考之用。投資人投資以非投資等級債券為訴求之基金不宜占其投資組合過高之比重。投資於新興市場國家之風險一般較成熟市場高,也可能因匯率變動、流動性或政治經濟等不確定因素,而導致投資組合淨值波動加劇。[A|B] 是聯博集團之服務標誌,AllianceBernstein®為聯博集團所有且經允許使用之註冊商標。©2023 AllianceBernstein L.P. ABITL23-0110-10