-

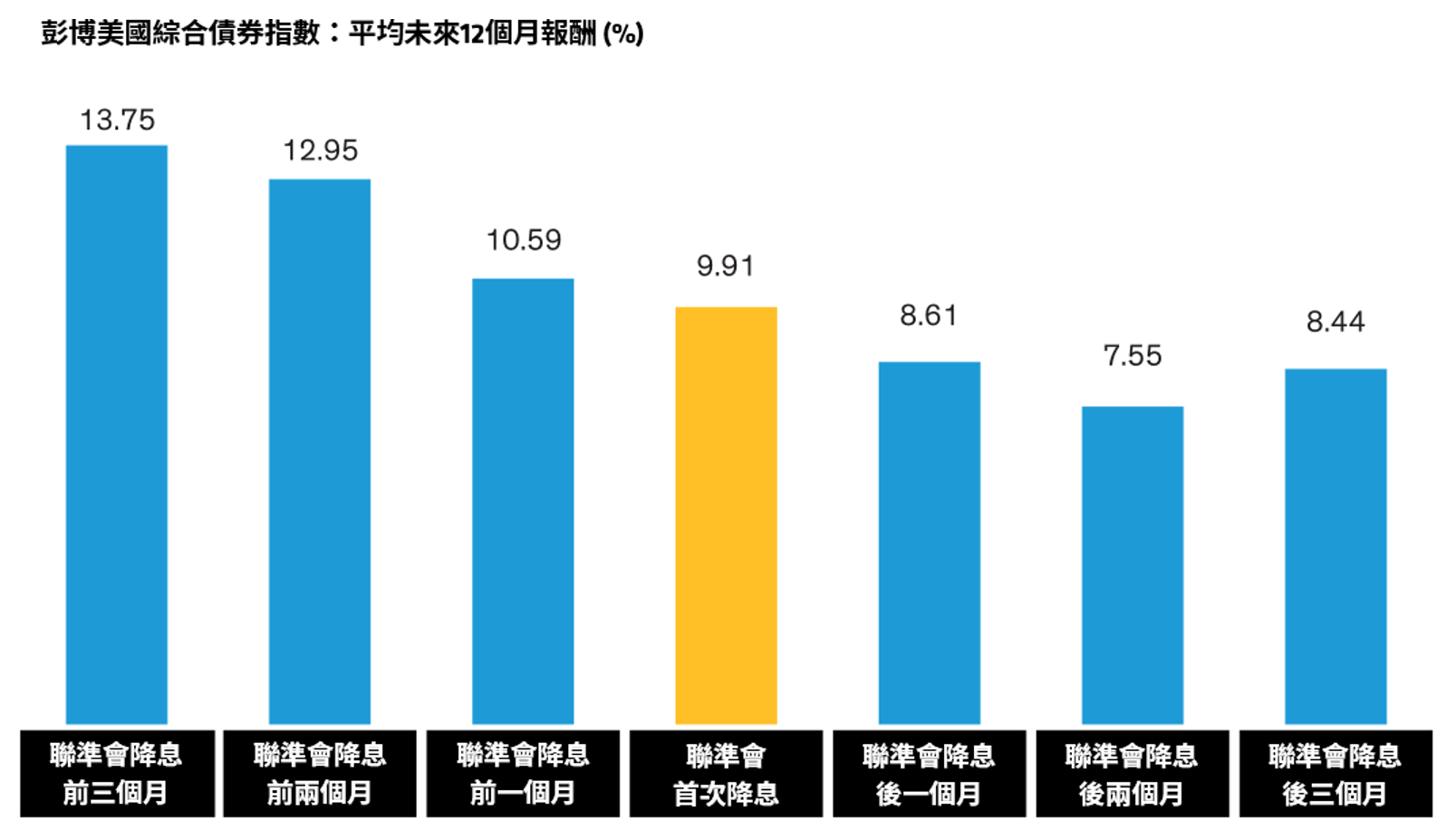

過往績效不保證未來結果。平均係依據聯準會首度降息的日期:1984年9月20日;1989年6月7日;1995年7月6日;2001年1月3日;2007 年9月18日;2019年8月1日。截至2023年12月31日。資料來源:彭博、美國聯準會與聯博。

固定收益展望:利率高原期的六大投資建議

5 分鐘瀏覽時間

債券市場在今年第一季並未一帆風順。投資人試圖透過經濟數據揣測聯準會首度降息的時間點,讓市場震盪加劇。然而,過度聚焦在經濟數據是否出乎市場意料,反而會讓投資人錯失降息來臨前的投資良機。

毋須隨短期經濟數據起舞,觀察長期趨勢更為重要

每月公布的總經數據如就業人數與通膨成長率,常面臨大幅修正與季節性調整,這類數據的組成內容也可能變動。因此我們認為,觀察長期總經趨勢更為重要。

從長期總經趨勢來看,歐元區主要通膨率的降溫速度高於預期,歐洲央行亦可能在今年夏季開始降息。美國方面,通膨降溫進展趨緩,聯博預計聯準會將按兵不動,維持目前利率一段時間。

此外,目前債券殖利率仍舊深具吸引力,德國10年期AAA等級公債殖利率達2.3%,美國10年期公債殖利率則達4.2%。

提早布局,掌握先機

對債券投資人而言,現在的殖利率來到甜蜜點。債券的長期報酬主要來自於殖利率,倘若殖利率在未來聯準會啟動降息後走低,有助於推升債券價格。不僅如此,目前停泊在貨幣市場基金的資金超過6兆美元,這類基金採「買進國庫券後持有」(T-bill and chill) 的策略,在2022年各國央行積極升息之後廣受市場青睞。等待聯準會降息後,這些資金可望進一步推升債券價格。

觀察過去各國央行寬鬆時,資金大量撤離貨幣市場並轉入長期債券,帶動債券需求勁揚,有助強化債券漲勢。考量目前處於觀望的資金量能達空前水準,債券需求的成長空間可望更勝以往。

為了避免錯失潛在報酬,聯博建議投資人搶先在市場資金從現金轉進債券前布局,因為在聯準會政策轉向前,公債殖利率往往先行走低。根據過去趨勢,聯準會降息前3個月,美國10年期公債殖利率平均會跌落90個基本點。正因如此,投資人過去如果在寬鬆週期前幾個月布局,往往能創造較佳的報酬表現(圖一)。

圖一:歷史經驗顯示,在聯準會啟動降息前就投資的早鳥能享有較佳的報酬機會

長期總經態勢轉變,主動管理固定收益策略更顯重要

若能跳脫容易變動的短期數據,不僅更能清楚觀察中期前景,亦有助於評估長期態勢,從中可知長期環境正在轉變。

回顧過去40年,全球通縮造就出均衡通膨率低落的環境。然而,來自去全球化、人口結構轉變、氣候變遷等三大總經力道的壓力漸增,導致未來10年的結構性通膨預計升溫,通膨波動程度亦預計加劇。

事實上,聯博認為未來10年2%更可能是通膨區間下緣,而非央行目標值。總經環境極有可能已經進入這個新態勢,只是通膨近期達到經濟週期高檔,因此看不到明顯證據。

過去10年全球處於低通膨的環境,因此長天期債券與短天期債券的殖利率差距並不明顯,期限溢酬(term premium)幾乎不存在。但展望未來10年,較高的通膨率意味著較高的名目殖利率,未來長天期債券需要提供更高的殖利率水準,使得殖利率曲線更陡峭,期限溢酬將會增加,得以補償投資人持有長天期債券的風險。

歷經20多年的極低利率與固定收益配置偏低,全球步入均衡通膨率走高、名目殖利率較高、波動加劇的新態勢,預計改寫投資人配置資金的方式,主動式固定收益與通膨策略已在近年發揮更重要的作用。

在當前環境下的六大投資建議

為了因應當前環境,聯博提供債券投資人採取以下六大投資建議:

1. 進場投資。倘若目前部位仍以現金或約當現金為主,則形同錯目前較高殖利率債券的累積收益,以及伴隨殖利率下滑而來的價格上漲潛力。如上所述,殖利率通常在聯準會首度降息前幾個月走低,故建議債券投資人化觀望為行動,現在便開始布局。

2. 適度調整存續期間。倘若投資組合的存續期間(亦即對利率的敏感度)傾向極短天期,不妨考慮適度配置投資組合的存續期間。在經濟放緩與利率未來可望降低的背景下,存續期間有助投資組合表現。政府公債作為存續期間的代表資產,還提供充裕流動性,有助減緩股市波動的衝擊。

3. 布局信用債券。綜觀公司債券與證券化債券等信用敏感度較高的資產,目前利差仍高於過去幾年水準,為債市投資人帶來暌違已久的收益機會。考量企業基本面的基本面為史上最佳,聯博預期債市不會出現違約潮與降評潮。此外,未來利率降低後,亦有助於減緩發債企業的再融資壓力。

然而,投資人應該擇優慎選信用債券,同時聚焦在流動性。在經濟趨緩的環境中,CCC等級公司債券與較低評等的證券化債券最易受到衝擊。長天期投資等級公司債券亦可能波動起伏,且聯博認為目前價格已高。相較於長天期債券,短天期非投資等級債券受惠於殖利率曲線倒掛,因此收益更高,且違約風險更低。

4. 採取平衡布局的立場。在當前環境下,聯博認為政府公債與信用資產在投資組合能夠扮演重要角色。投資組合若能布局公債與其他利率敏感資產,同時搭配具成長潛能的信用資產,可望創造良好投資成果。平衡配置亦有助於經濟成長放緩以外的風險,例如通膨再度升溫或經濟衰退。

5.因應通膨挑戰。考量未來通膨仍存、通膨帶來的負面影響、及抗通膨資產的成本相對便宜等因素,投資人不妨尋求有助對抗通膨的投資策略。

6. 考慮系統化布局。在經濟成長放緩的環境下,若能精挑細選債券投資標的,可望推升超額報酬。透過系統化的主動管理固定收益投資策略,根據各種不同預測因子選債,有助於投資人掌握報酬機會。

做好準備,主動出擊

展望未來幾個月,主動式投資人應該做好準備,掌握市場態勢迅速變動的機會。最重要的是,聯博建議投資人化觀望為行動,充分布局債市,避免錯失目前的收益潛力與報酬機會。

-

風險聲明

本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。本文件反映聯博於編製日之觀點,其資料則來自於聯博認為可靠之來源。聯博對資料之正確性不為任何陳述或保證,亦不保證資料提及之任何估計、預測或意見將會實現。投資人不應以此作為投資決策依據或投資建議。本文件資料僅供說明參考之用。投資人投資以非投資等級債券為訴求之基金不宜占其投資組合過高之比重。本文件原始文件為英文,中文版本資訊僅供參考。翻譯內容或未能完全符合原文部分,原始之英文文件將作為澄清定義之主要文件。

[A|B] 是聯博集團之服務標誌,AllianceBernstein®為聯博集團所有且經允許使用之註冊商標。

©2024 AllianceBernstein L.P. ABITL24-0412-06