-

過往績效與當前分析不代表未來結果。資料來源:境外基金資訊觀測站,聯博整理。資料日期:2024/2/29。

2月債券基金持續吸金,降息前夕「這類債券」或成贏家

3 分鐘瀏覽時間

表一:2月份境外債券型基金淨申購金額持續領先(單位:億台幣)

雖然聯準會於上周利率決策會議維持利率在 20年來高點不變,但仍釋出今年可望降息三次的訊號,成為支撐債市後續表現的一大利多,非投資等級債券可望因此受惠。我們認為,在兩大優勢加持下,其可望延續2023年暫停升息以來的強勢表現,在今年扮演支撐債市前景的關鍵角色。

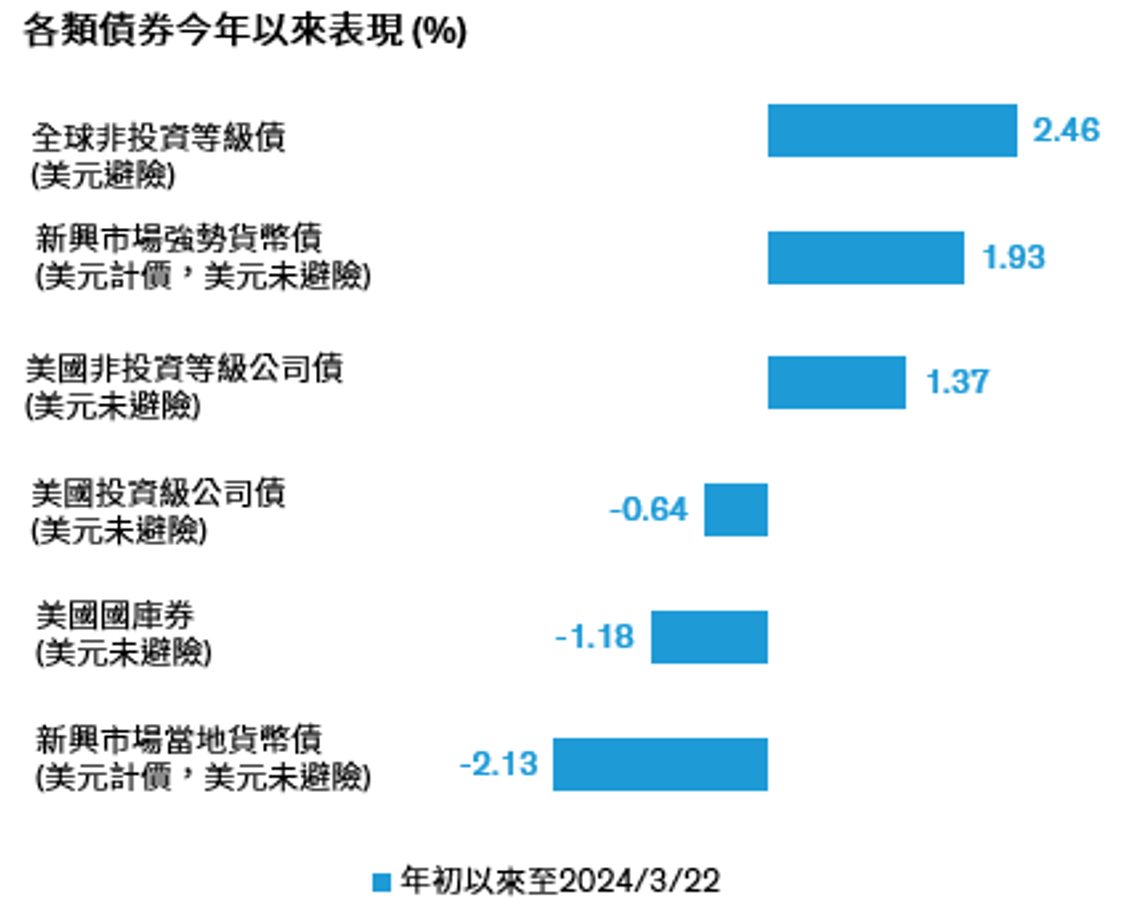

優勢一:市場動能不墜,全球非投等債今年以來表現繼續獨領風騷

隨著今年經濟表現比預期強韌,推遲聯準會降息時間點,帶動利率敏感度低且與景氣連動度較高的非投資等級債券表現。根據彭博統計,今年以來全球非投資等級債上漲2.46%(圖一),漲幅居各類債種之冠。

圖一:全球非投資等級債今年表現領先群債

-

過往績效與當前分析不代表未來結果。投資人無法直接投資於指數,指數不包含共同基金之銷售費用或營運費用,這些費用將會造成總報酬減損。新興市場債指數以JP Morgan指數計算,其餘指數以彭博指數計算。資料截至:2024/3/22。資料來源:彭博與聯博。

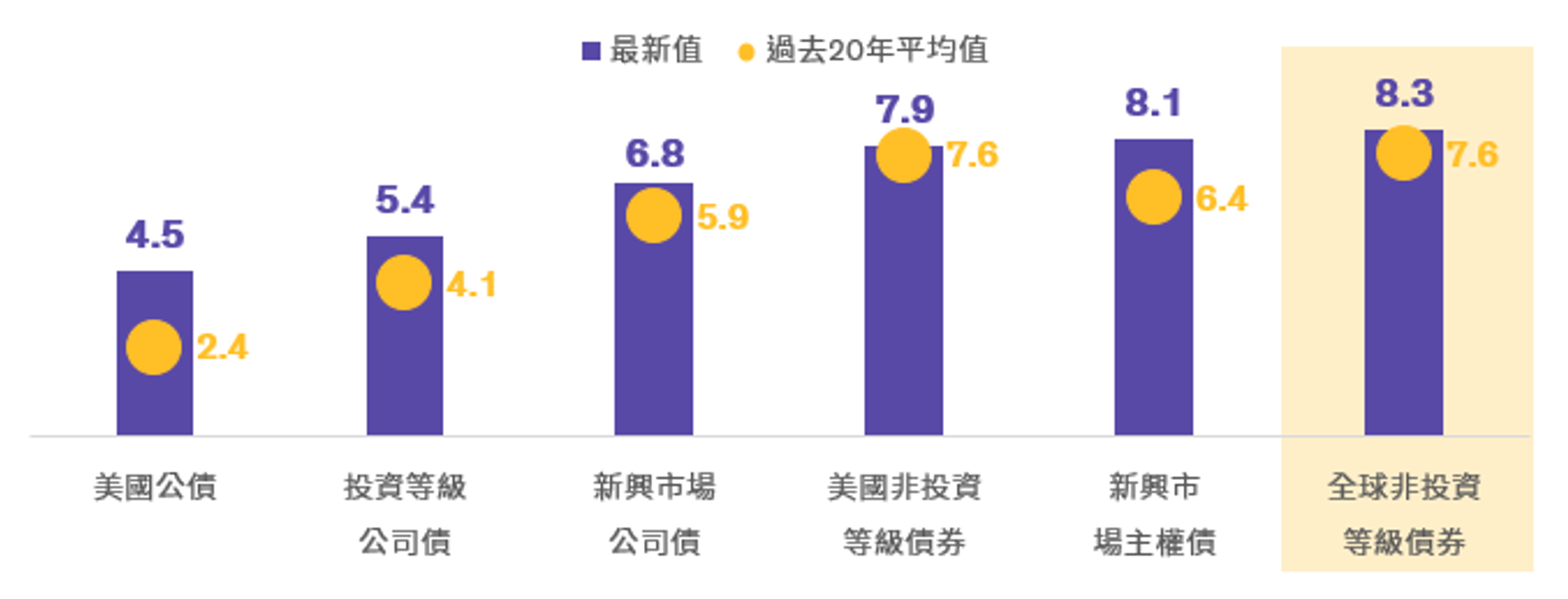

優勢二:物美價廉,提供降息前逢低鎖利好時機

儘管經過去年以來的漲勢,目前全球非投資等級債之平均價格為88元,仍低於長期平均的95元,也相對美國公債的89.8、投資等級公司債91.6、與美國非投資等級債92.6元更便宜1,但8.3%的殖利率水準卻是各主要債種之最(圖二)。

考量目前位於利率高原期的尾聲,現在布局全球非投資等級債,不僅有助以較低價格掌握較佳收益機會,未來聯準會降息後之利差收斂空間也相對其他債種大,價格上漲空間值得期待。

圖二:目前各類債種殖利率均優於長期平均,其中以全球非投資等級債較具收益吸引力(單位:%)

-

過往績效與當前分析不代表未來結果。投資人無法直接投資於指數,指數不包含共同基金之銷售費用或營運費用,這些費用將會造成總報酬減損。美國公債採彭博美國公債指數,投資等級公司債採彭博美國投資等級公司債指數,新興市場公司債採摩根新興市場公司債指數,美國及全球非投資等級債券採彭博美國及全球非投資等級債券指數,新興市場主權債採摩根新興市場主權債指數。資料時間:2024/2/29。資料來源:彭博、摩根、聯博。

綜上所述,我們認為全球非投資等級債現在具備市場動能與物美價廉兩大優勢,是今年收益投資人不可或缺的一塊版圖。唯非投資等級債風險略高於其他債種,建議聚焦品質較佳的BB與B等級債券,有助降低潛在違約風險。

-

1. 過往分析僅供說明,不代表未來結果。投資人無法直接投資於指數,指數不包含共同基金之銷售費用或營運費用,這些費用將會造成總報酬減損。美國公債採彭博美國公債指數,投資等級公司債採彭博美國投資等級公司債指數,美國及全球非投資等級債券採彭博美國及全球全球非投資等級債券指數。平均債券價格之統計包含241筆資料,其中52筆資料為非投資等級債券之平均債券價格低於90。資料時間:2004/2/29-2024/2/29。資料來源:彭博、聯博。

-

風險聲明

本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。本文件反映聯博於編製日之觀點,其資料則來自於聯博認為可靠之來源。聯博對資料之正確性不為任何陳述或保證,亦不保證資料提及之任何估計、預測或意見將會實現。投資人不應以此作為投資決策依據或投資建議。本文件資料僅供說明參考之用。投資人投資以非投資等級債券為訴求之基金不宜占其投資組合過高之比重。投資於新興市場國家之風險一般較成熟市場高,也可能因匯率變動、流動性或政治經濟等不確定因素,而導致投資組合淨值波動加劇。

[A|B] 是聯博集團之服務標誌,AllianceBernstein®為聯博集團所有且經允許使用之註冊商標。

©2024 AllianceBernstein L.P. ABITL24-0322-05